Melhores ETFs de Ouro

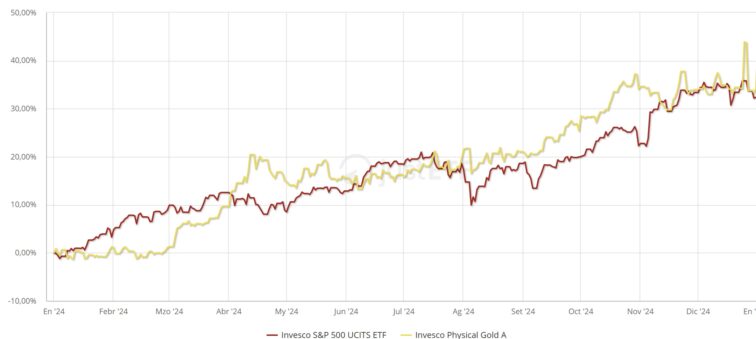

Neste artigo, vamos explorar como investir em ouro através de ETFs. No recentemente concluído ano de 2024, este metal precioso registou uma valorização superior a 30%, superando ligeiramente o desempenho do S&P 500. Por isso, vale a pena analisar quais são os melhores ETFs de ouro disponíveis no mercado.

O presente artigo tem um carácter meramente informacional e não constitui um aconselhamento financeiro de investimento. Antes de tomares uma decisão deves realizar a tua própria análise e avaliar os riscos envolvidos.

O que é um ETF de ouro?

Os ETFs de ouro (Exchange Traded Funds) são fundos de investimento cotados em bolsa que funcionam de forma semelhante às ações e são concebidos para replicar o preço do ouro físico.

Cada unidade de um ETF de ouro representa uma fração do ouro físico mantido em reserva pelo fundo.Se decidiu começar a investir em ouro, os ETFs são uma opção acessível e fácil de gerir. Como veremos a seguir, existem diferentes tipos de ETFs de ouro disponíveis no mercado.

Por que investir em ouro através de ETFs?

Os ETFs de ouro oferecem diversas vantagens em relação a outros tipos de investimento neste metal precioso. Entre os principais benefícios, destacam-se:

✔ Acesso fácil ao ouro

Os ETFs permitem exposição ao ouro sem a necessidade de comprar e armazenar ouro físico, tornando o investimento mais prático.

✔ Alta liquidez

Como são negociados em bolsa, os ETFs de ouro podem ser comprados e vendidos facilmente durante o horário de mercado, ao contrário do ouro físico, que pode ser mais difícil de transacionar rapidamente.

✔ Menor spread

A diferença entre o preço de compra e venda (bid/ask) dos ETFs de ouro tende a ser menor do que a do ouro físico, reduzindo os custos da negociação.

✔ Transparência nos preços

O preço de um ETF de ouro está diretamente ligado à cotação do ouro no mercado, garantindo transparência e preços em tempo real.

✔ Mais alternativas de investimento

Por serem produtos financeiros, os ETFs permitem diversas estratégias, como ETFs com cobertura cambial ou alavancados, opções que seriam difíceis de replicar com ouro físico ou mesmo com fundos de investimento tradicionais.

Que tipos de ETFs de ouro existem?

Existem vários tipos de ETFs de ouro, cada um oferecendo diferentes abordagens e características para investir neste metal precioso. Aqui descrevo os principais tipos:

- ETFs de ouro físico:

- Estes fundos cotados investem diretamente em ouro físico armazenado em cofres seguros. Cada ação do ETF representa uma porção do ouro físico que o fundo possui. Os ETFs de ouro físico são populares porque refletem diretamente o preço do ouro que se possui fisicamente.

- ETFs de futuros de ouro:

- Em vez de investir em ouro físico, estes fundos investem em contratos de futuros de ouro. Estes ETFs podem não ter uma correlação exata com o preço do ouro físico spot, devido aos custos de rollover e outras complexidades do mercado de futuros.

- ETFs de mineração de ouro:

- Estes fundos cotados investem em ações de empresas dedicadas à mineração, extração e produção de ouro. O desempenho destes ETFs pode ser influenciado tanto pelo preço do ouro como por fatores empresariais específicos das companhias mineiras, como a eficiência operacional, custos de vendas, reservas mineiras, e condições geopolíticas.

- ETFs de ouro com cobertura cambial:

- Alguns ETFs de ouro oferecem proteção contra as flutuações da taxa de câmbio, o que pode ser importante se o ouro for cotado numa moeda diferente da do investidor.

- ETFs alavancados e inversos de ouro:

- Estes fundos cotados procuram proporcionar múltiplas vezes o retorno diário do ouro ou o retorno inverso (negativo) do desempenho do ouro. Utilizam instrumentos financeiros como os derivados para alcançar os seus objetivos, e são mais adequados para investidores experientes que procuram especular sobre os movimentos de preços a curto prazo.

Será o momento de um novo ciclo do Ouro?

O ouro tem registado um desempenho impressionante em 2024, superando o S&P 500 e atraindo novamente o interesse dos investidores. A procura tem sido tão elevada que a Costco, nos EUA, começou a vender barras de ouro de 1 oz, que rapidamente esgotaram.

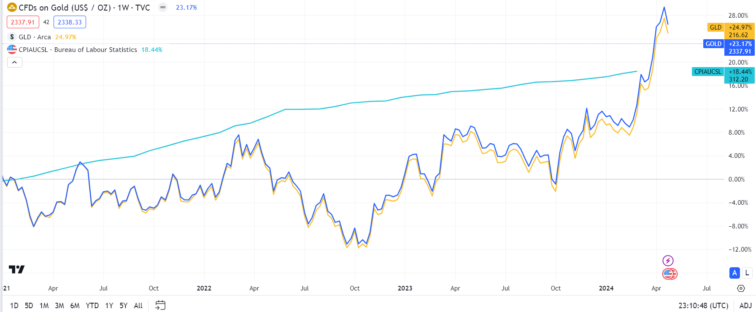

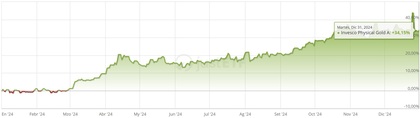

A gráfica seguinte compara o desempenho do ouro, representado pelo ETF Invesco Physical Gold A, com o ETF Invesco S&P 500 UCITS.

A guerra no Médio Oriente e/ou o medo de taxas mais altas do que a maioria esperava têm impulsionado o ouro?

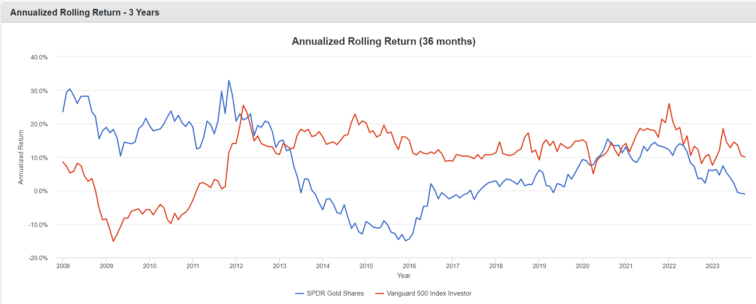

Menciono lo del ciclo porque hubo unos años de crisis, del 2008 al 2012, donde los retornos móviles del Oro, representados por el ETF GLD, superaron a los del SP500.

Conselho para investidores:

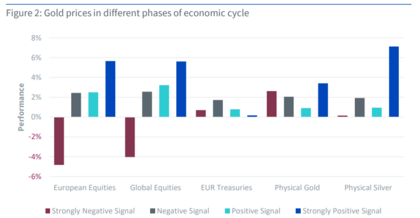

O ouro tem o seu melhor desempenho em momentos de stress económico e/ou quando há grande incerteza sobre o futuro, com predominância de argumentos pessimistas e catastróficos.

Na imagem abaixo, podemos ver que, quando há maior pessimismo sobre a economia e o mercado acionista, o ouro tende a superar o restante dos ativos.

Mas dado o bom desempenho recente do ouro, há que perguntar…

Que argumento pessimista vê o mercado ou por que pensa que haverá maior incerteza?

👉Aqui estão Os Melhores ETFs.

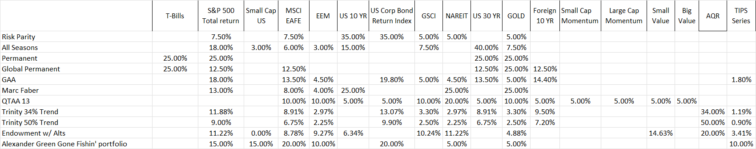

Que modelos de carteiras indexadas têm Ouro?

Na tabela seguinte podemos ver as carteiras modelo mais famosas que têm alguma ponderação em Ouro.

Nenhum dos portfólios anteriores teve retornos nominais de 2 dígitos nos últimos 70 anos, mas tiveram menor volatilidade e menor MaxDrawDown. Isto último não é necessariamente porque tinham ouro na carteira, pode ser também porque tinham percentagens importantes de cash e/ou rendimento fixo. Exemplo disso são o portfólio Risk Parity, o Permanente e o Permanente Global.

O anterior dá-nos uma pista de que o Ouro é adicionado à carteira como um ativo refúgio, mas entendendo que tem uma maior volatilidade do que o rendimento fixo governamental de curto prazo e até de longo prazo, já que o ouro nos últimos 10 anos teve um desvio padrão de 16,97% vs. 1,72% e 13,52% da RF de curto prazo soberana dos EUA e da RF de longo prazo soberana dos EUA, respetivamente.

A sua queda máxima nesse mesmo período para o Ouro foi de 41.55%, enquanto que para a RF de Curto prazo foi de apenas 6.16% e 44.73% para a RF de longo prazo. Continua a ficar atrás dos Treasuries de curto prazo.

Mas se olharmos para o Sharpe de cada um destes três ativos, percebemos que aí está a diferença e a razão, talvez, pela qual estas carteiras têm ouro. O Sharpe ratio do Ouro é de 0.49, o da RF de curto prazo é de 0.30 e o da RF de longo prazo é de 0.21. Em poucas palavras, isto significa que embora o ouro tenha maior volatilidade e caia bastante nos seus piores momentos, os rebotes são melhores do que os da RF.

Pessoalmente, acredito que o Ouro é um ativo que se movimenta muito bem quando a incerteza nos mercados é maior do que o habitual e/ou quando se pensa que o fim do mundo está sobre nós.

Não serve muito para nos proteger da inflação, não só por um artigo que escrevi há algum tempo analisando a sua correlação com o CPI dos EUA, mas também porque quando a inflação começou a subir em 2021 e atingiu o seu ponto máximo, o Ouro não fez o que tinha que fazer, ou seja, proteger-nos contra essa enorme subida para defender o poder de compra. A imagem seguinte mostra isto com a inflação dos EUA, mas é semelhante para a Europa e outros países.

Como investir em ouro através de ETFs desde Portugal?

O certo é que existem grande quantidade de ETFs para investir em ouro. Facilmente desde Portugal (e qualquer outro país da Europa) poderemos encontrar 29, seja com Ouro físico ou em mineradoras deste metal precioso. Nas linhas seguintes deixarei os melhores ETFs de ouro, diferenciando os ETFs de ouro físico, e os ETFs sobre mineradoras de ouro.

Top 3 Melhores ETFs de Mineradoras de Ouro

Além dos ETFs que acompanham diretamente o preço do ouro, existem também ETFs focados em empresas de mineração de ouro. Estes são mais cíclicos e voláteis, mas podem ser úteis em estratégias de rotação e especulação. Abaixo estão os ETFs de mineração de ouro com melhor desempenho no último ano (2024)

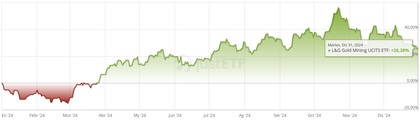

L&G Gold Mining UCITS ETF

- TER: 0,65%

- Rentabilidade 1 ano: 26,28%

- Volatilidade 1 ano: 29,03%

- Ticker: ETLX

VanEck Junior Gold Miners UCITS ETF

- TER: 0,55%

- Rentabilidade 1 ano: 22,23%

- Volatilidade 1 ano: 29,32%

- Ticker: G2XJ

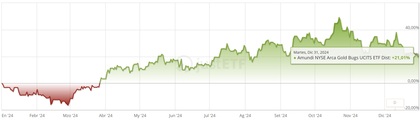

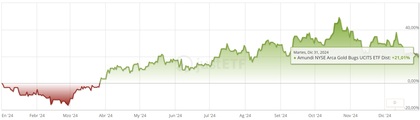

Amundi NYSE Arca Gold Bugs UCITS ETF Dist

- TER: 0,65%

- Rentabilidade 1 ano: 21,01%

- Volatilidade 1 ano: 33,66%

- Ticker: G2XJ

Top 3 Melhores ETFs de Ouro Físico

Em primeiro lugar, um ETF de ouro físico é um fundo cotado em bolsa que investe diretamente em ouro físico armazenado. Cada ação do ETF representa uma participação proporcional no ouro que o fundo mantém em custódia, ou seja, cada participação é respaldada por ouro real.

Mas também é importante saber que existem ETPs (Exchange Traded Products) que podem não ter o ouro fisicamente, mas sim dívidas respaldadas por ouro, o que os aproximaria dos ETNs (Exchange Traded Notes); ou ainda algum derivado que promete acompanhar o desempenho do ouro. Por isso, é fundamental ler os prospectos de investimento de cada produto. Aqui está um artigo que explica as Diferenças entre ETFs, ETCs e ETNs

O principal objetivo dos ETFs de ouro é oferecer aos investidores uma forma fácil e eficiente de obter exposição ao preço do ouro, sem a necessidade de comprar e armazenar o metal físico por conta própria.

Existem 23 ETFs disponíveis na Europa que seguem o Ouro fisicamente. Eu filtrei-os com base no retorno dos últimos 12 meses:

Invesco Physical Gold A

- TER: 0,12%

- Rentabilidade 1 ano: 34,15%

- Volatilidade 1 ano: 19,23%

- Ticker: 8PSG

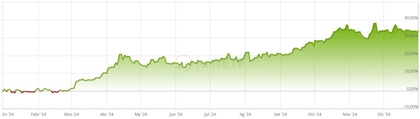

WisdomTree Physical Swiss Gold

- TER: 0,39%

- Rentabilidade 1 ano: 34,11%

- Volatilidade 1 ano: 21,67%

- Ticker: VZLD

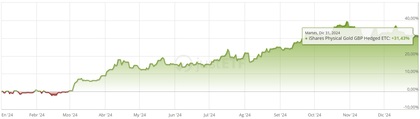

iShares Physical Gold GBP Hedged ETC

- TER: 0,25%

- Rentabilidade 1 ano: 31,43%

- Volatilidade 1 ano: 14,63%

- Ticker: IGLG

👉Se te interessa conhecer as Melhores corretoras para ETFs em Portugal, aqui há um artigo.

Os quatro ETFs mencionados acima possuem fisicamente o Ouro e na maioria dos casos o JPMorgan é o custodiante. Isto é importante saber porque, tal como mencionei acima, alguns têm realmente dívida colateralizada que está respaldada por ouro.

👉Se te interessa saber como analisar ETFs, deixo-te um video:

Os ETFs mencionados acima possuem ouro físico, e na maioria dos casos, o JPMorgan é o custodiante. Isso é importante saber, porque, como mencionei anteriormente, alguns ETFs na verdade possuem dívida colateralizada respaldada por ouro.

Agora oferecemos uma rápida análise de um dos melhores ETFs de Ouro físico e outro de mineradoras de ouro:

Invesco Physical Gold A

É realmente um ETC que tem como objetivo proporcionar o desempenho do preço do ouro à vista através de certificados garantidos com ouro físico. Cada ETC de ouro é um certificado garantido por lingotes de ouro que se encontram nos cofres do J.P. Morgan Chase Bank em Londres.

O emissor dos certificados, Invesco Physical Markets PLC (Invesco PMP), é uma empresa com domicílio na Irlanda administrada por J.P. Morgan Administration Services (Ireland) Limited.

O seu método de réplica física é através da emissão dos certificados respaldados por Ouro. A sua moeda base é o USD e não conta com cobertura cambial. Está domiciliado na Irlanda.

Tem seguido muito bem o seu índice de referência, mas de há cerca de dois anos para cá, o tracking error tem sido maior.

Amundi NYSE Arca Gold Bugs UCITS ETF Dist

O ETF procura replicar o índice NYSE Arca Gold BUGS que segue as empresas mineiras que não cobrem a sua produção de ouro com derivados e que estão cotadas no NYSE Arca.

Segue um método de réplica física completa. A sua moeda base é o USD e não tem cobertura cambial. Está domiciliado no Luxemburgo e a sua política de dividendos é de distribuição anual.

Estas são as suas principais posições:

FAQs

Da minha perspetiva inclinada para os ETFs, eu acredito que a melhor maneira de investir em Ouro é usando ETFs. Muitos não concordarão comigo e preferem tê-lo fisicamente, e acho que se o estamos a fazer com quantidades pequenas não há problema em tê-lo assim, seja em casa ou num cofre. O problema complica-se quando falamos de quantidades maiores e/ou quando o cofre é de outra pessoa. A confiança, o transporte, a disponibilidade, o spread na hora de vendê-lo, etc., podem complicar as coisas em momentos chave e de urgência ou emergência.

Dependerá muito de como o fazemos e dos riscos que estamos a considerar. Investir em Ouro fisicamente e tê-lo guardado em casa pode ser um grande risco ou baixo, dependendo de onde vivemos.

Investir em ETFs de Ouro é muito seguro, no sentido da legislação e dos bloqueios dos custodios que respaldam este tipo de instrumentos, mas já sabemos que neste mundo nada é 100% seguro. O que devemos entender é que o Ouro é um ativo volátil e nada nos garante que o preço não baixe depois de o termos comprado.

No caso dos ETFs de Ouro não existe um limite. Para o caso do ouro físico, o limite de compra sem identificação é de 2.500 euro.

Freedom24: Investir envolve riscos. As projeções e os resultados passados não são indicadores fiáveis de rendimentos futuros. É essencial realizar a sua própria análise antes de tomar qualquer decisão de investimento.

Interactive Brokers: Investir em produtos financeiros implica correr riscos.

Os seus investimentos podem aumentar ou diminuir de valor, e as perdas podem exceder o valor do seu investimento inicial.

RANKIA PORTUGAL: Este artigo tem caráter exclusivamente informativo e educacional. As informações aqui contidas não constituem aconselhamento financeiro, nem recomendação de compra ou venda de quaisquer instrumentos financeiros. A rentabilidade passada não garante retornos futuros. Antes de tomar decisões de investimento, recomenda-se a consulta de um profissional devidamente habilitado.

Trading 212: Quando investe, o seu capital está em risco e poderá receber menos do que o montante investido. O desempenho passado não garante resultados futuros. Esta informação não constitui aconselhamento de investimento. Faça a sua própria pesquisa. Link patrocinado. Para receber ações fracionadas gratuitas no valor de até 100 EUR/GBP, pode abrir uma conta na Trading 212 através deste link. Aplicam-se termos e condições.

XTB:Os CFD são instrumentos complexos e apresentam um risco elevado de perda rápida de dinheiro devido à alavancagem. 69-83% das contas de pequenos investidores perdem dinheiro quando negoceiam CFDs com este fornecedor. Deve considerar se compreende o funcionamento dos CFD e se pode correr o risco elevado de perder o seu dinheiro.

Quer investir em ETFs? Aqui estão algumas corretoras do mercado 👇